近日,有朋友给小金留言:小规模开3%发票,申报能否享受免税?税务局最新答复:可以。具体怎么回事呢?我们一起来看看!

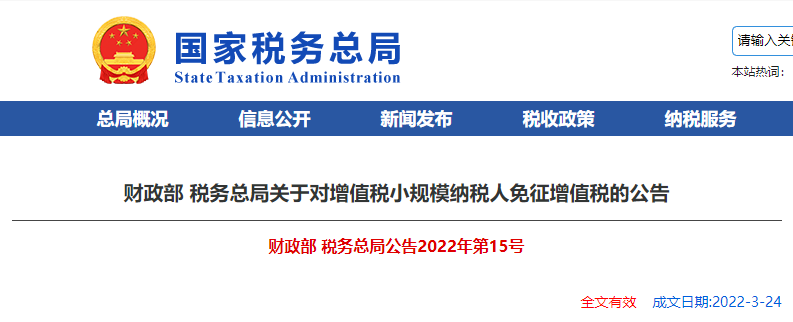

从4月1日起,小规模纳税人适用3%征收率,免征增值税。

根据最新征管政策,小规模适用3%征收率享受免增值税,应该开具免税的增值税普票,在开票时,税率栏次选择“免税”。

但是,总有一些客户非要索取3%的发票,对于这种情况应该如何申报纳税呢?

(一)开具3%的专用发票,如何申报?

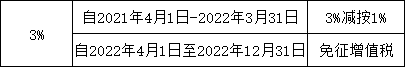

小规模纳税人可以放弃免税,开具3%的专票。那开具3%专票如何缴税呢?其实这个在2020年4月份时,官方就给出过明确回复《疫情防控税收优惠政策热点问答》(第七期)。

也就是说,小规模如果开具3%的专票,需要按照3%申报纳税,这个不存在争议。其实这个也很好理解,购买方按3%进行抵扣,如果你再按免税处理,这不相当于国家倒贴钱了,肯定不合理。

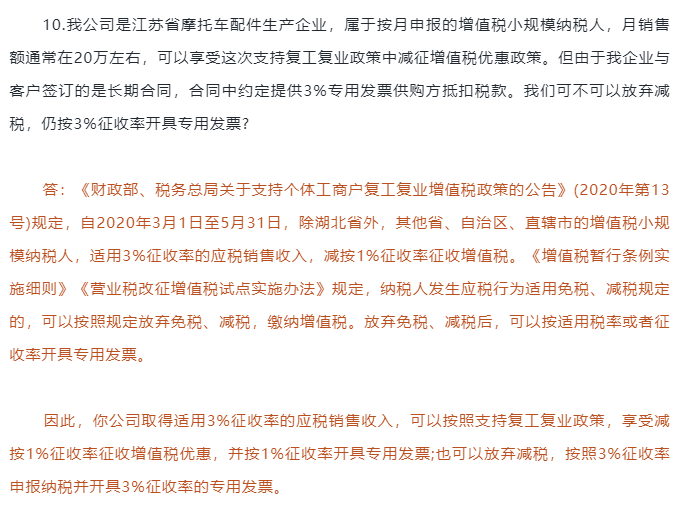

(二)开具3%的普通发票,如何申报?

对于一些客户,非要3%普票,怎么办?根据税务局最新答复:若开具3%普票,可在申报时直接将该3%征收率的发票的销售额填报在免税栏次。

二、小规模纳税申报按这个来!

小规模纳税人申报方式又变了!具体申报讲解分为以下5个部分:

1. 季销售额未超过45万且未开具专票

例:A公司为按季申报的小规模纳税人,2022年4月-6月销售货物35万元,开具免税的普通发票。

分析:免税销售额=350000元;免税额=350000×3%=10500元

2. 季销售额未超过45万但开具了专票

例:A公司为按季申报的小规模纳税人,2022年4月-6月销售货物情况如下:开具免税普票销售额:300000元,开具3%专用发票销售额(不含税):50000元。

分析:普票销售额=300000元;专票销售额(不含税)=50000元;税额=50000×3%=1500元。

3. 扣除不动产销售额未超过45万

例:A公司为按季申报的小规模纳税人,2022年4月份销售服务20万元,5月销售服务5万元,同时销售不动产50万元,6月份因特殊原因未销售货物,相关业务均未开具专用发票。

4. 差额扣除后销售额未超过45万

例:A公司为按季申报的小规模纳税人,2022年4月-6月提供建筑服务550000元,开具免税普通发票,季度支付可扣除的分包款150000元。

5. 季销售额超过45万

例:A公司为按季申报的小规模纳税人,2022年4月-6月销售货物50万元,开具免税的普通发票。

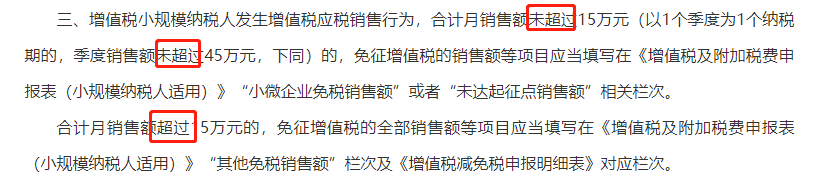

合计月销售额超过15万元的,免征增值税的全部销售额等项目应当填写在《增值税及附加税费申报表(小规模纳税人适用)》“其他免税销售额”栏次及《增值税减免税申报明细表》对应栏次。

来源:网络